被災した時の危機回避

不運にも被災してしまった場合、火災保険や地震保険などでその損害の補填を賄うことができますが、それ以外にも確定申告時に「災害減免法」や「雑損控除」を利用することで税金を減免することができます。

どちらを利用できるかは「年間所得」と「家屋や家財の損失の割合」によって決まりますが、表を見ていただくとわかるように、年間所得が1000万円より多い人や、家屋や家財の損失が1/2に満たない人は雑損控除しか選べません。

災害減免法と雑損控除のどちらにしようかな?と選択できる人は、年間所得が1000万円以下で、家屋や家財の損失が1/2以上の人になります。

| 年間所得 | 家屋や家財の損失 | 選択肢 |

|---|---|---|

| 1000万円より多い | 雑損控除 | |

| 1000万円以下 | 1/2以上 | 災害減免法 雑損控除 |

| 1000万円以下 | 1/2より小さい | 雑損控除 |

※「災害減免法」と「雑損控除」は利用できるのはどちらか一方になります。

しっかり読んでいただき優位な方を選択してください。

災害減免法

災害減免法とは

災害によって受けた住宅や家財の損害金額(保険金などにより補てんされる金額を除きます。)がその時価の2分の1以上で、かつ、災害にあった年の所得金額 の合計額が1000万円以下のときにおいて、その災害による損失額について雑損控除を受けない場合は、災害減免法によりその年の所得税が次のように軽減されるか又は免除されます。

引用元:「国税庁HP」

減免は所得金額によって決まります

| 所得金額の合計額 | 軽減又は免除される所得税の額 |

|---|---|

| 500万円以下 | 所得税の額の全額 |

| 500万円を超え750万円以下 | 所得税の額の2分の1 |

| 750万円を超え1000万円以下 | 所得税の額の4分の1 |

減免されるのはその年のみ

所得税を減免されるのは申請した年のみになります。

雑損控除

雑損控除とは?

災害又は盗難若しくは横領によって、資産について損害を受けた場合等には、一定の金額の所得控除を受けることができます。

引用元:「国税庁HP」

対象になるもの

(1) 震災、風水害、冷害、雪害、落雷など自然現象の異変による災害

(2) 火災、火薬類の爆発など人為による異常な災害

(3) 害虫などの生物による異常な災害

(4) 盗難

(5) 横領

対象外になるもの

・詐欺や恐喝によるもの

・生活に通常必要でない資産(別荘)や貴金属、骨董品など1組の値段が30万円以上のもの

計算方法

- (損害金額 + 災害等に関連したやむを得ない支出の金額 - 保険金等から補填される金額) - (総所得金額等× 10%)

- (差引損失額のうち災害関連支出の金額) - 5万円

上記2つのうち、どちらか大きい方を選択できます。

※損害金額:損害を受ける直前での資産の時価を基にして計算した損害の額。

※災害関連支出:災害により滅失した住宅、家財などを取壊し又は除去するために支出した金額

減免されるのは3年間

損害金額が大きすぎる場合は、3年間に分けて差し引くことができます。(東日本大震災では5年間)

災害減免法と雑損控除を選ぶ上での注意点

災害減免法は「税金控除」、雑損控除は「所得控除」

「税金控除」と「所得控除」名前は似ていますが、別物です。

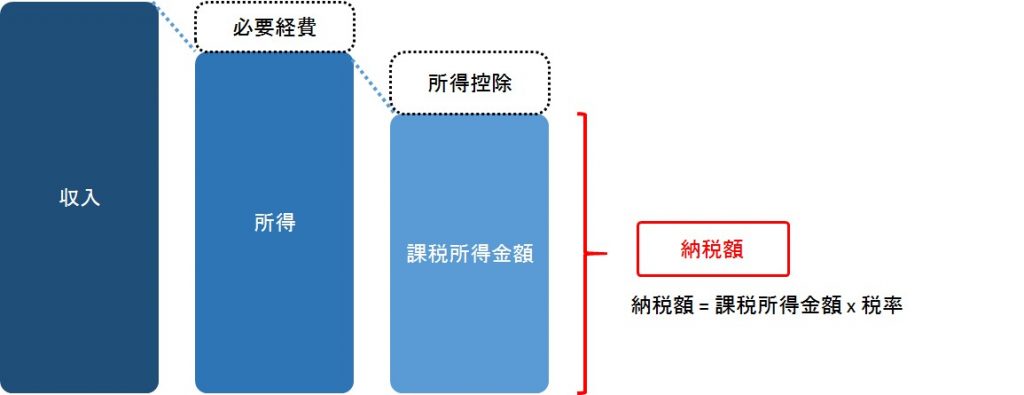

ちなみに収入、所得、課税所得金額のイメージ図はこんな感じ。

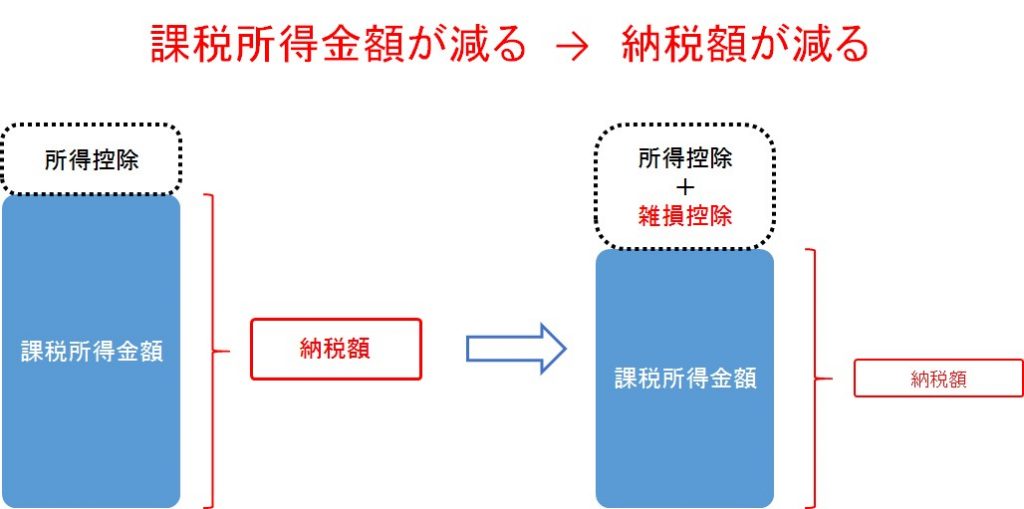

雑損控除(所得控除に追加できる)

通常は(所得) - (所得控除) = (課税所得金額)になっていますが、

これが(所得) - (所得控除+雑損控除) = (課税所得金額)になります。

(納税額)= (課税所得金額) x (税率) なので、課税所得金額が減れば、納税額が減ります。

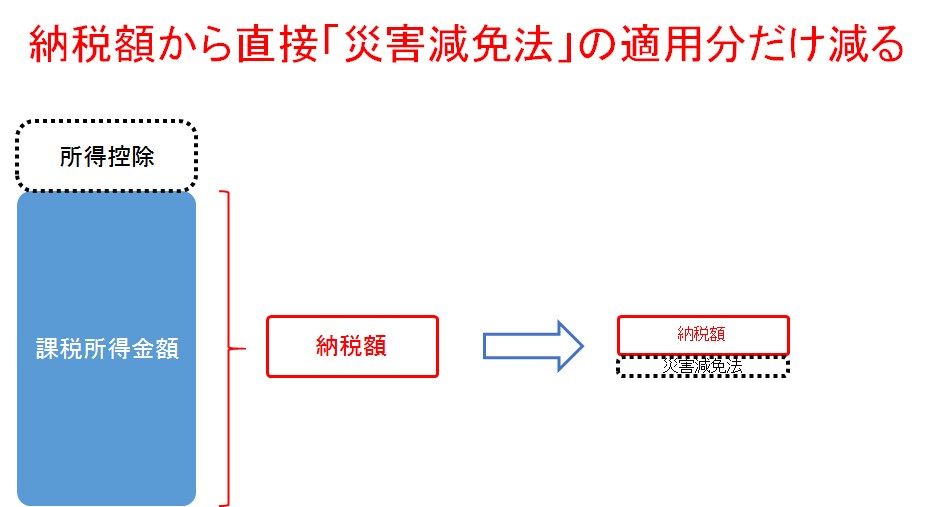

災害減免法(税金控除)

一方の災害減免法は納税額から直接引いてくれる税金控除になります。

その他の、免除についてはこちら

【熊本地震】災害救助法によるお金に関する免除や緩和措置まとめ